Починаючи з кінця листопада минулого року гривня невпинно втрачає свою силу щодо долара і євро. Причин тому – декілька.

Чому девальвує українська валюта, як довго це може тривати і від чого залежатиме.

При підготовці тексту використовувались статистичні дані Національного банку України, ексклюзивні коментарі від НБУ, а також спеціалістів інвестиційно-банківського ринку.’

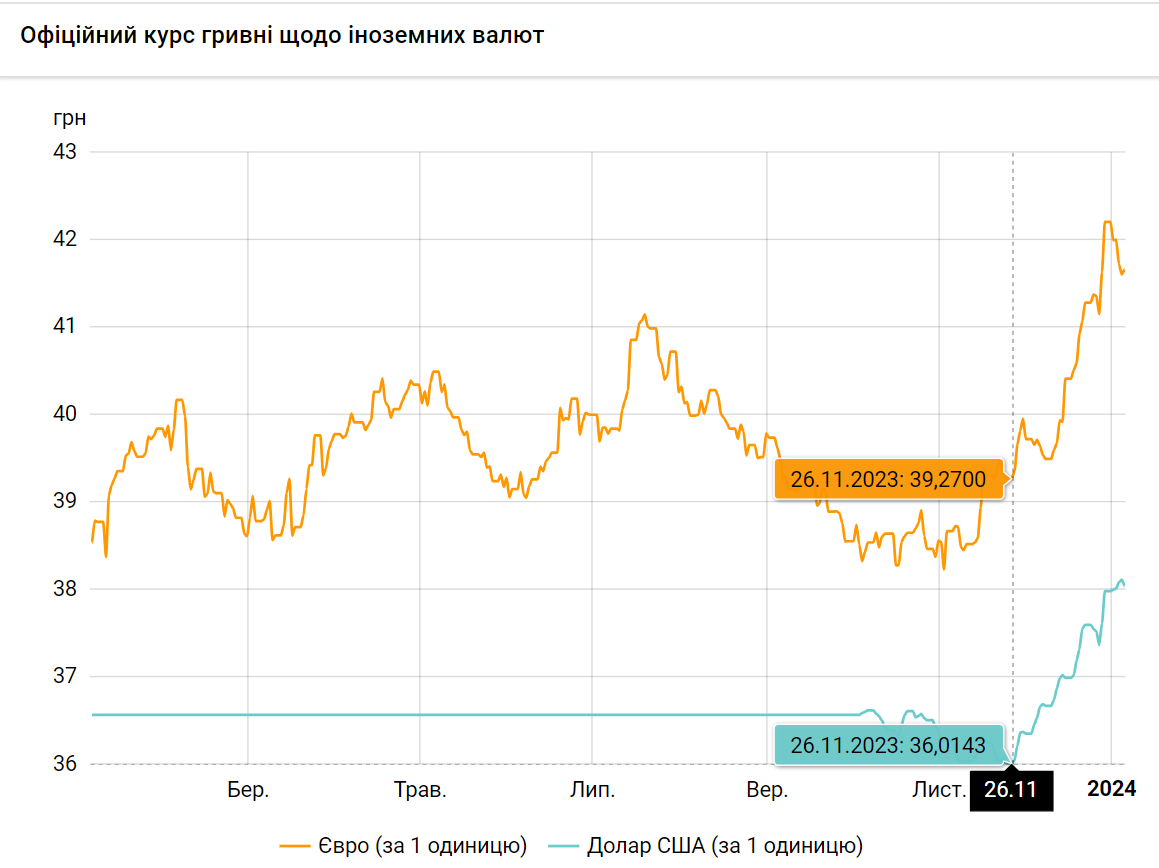

Після запровадження Національним банком України на початку жовтня режиму керованої гнучкості обмінного курсу національна валюта неочікувано для багатьох почала укріплятись. Продовжувалось це майже два місяці. І раптом 27 листопада відбувається різка зміна курсового тренду – гривня починає здавати свої позиції відносно долара і євро. Триває ця тенденція й досі.

Більш наочно це виглядає так. Після “відкріплення” офіційного курсу гривня укріпилась з 36,57 за долар станом на 3 жовтня до 36,01 станом на 26 листопада.

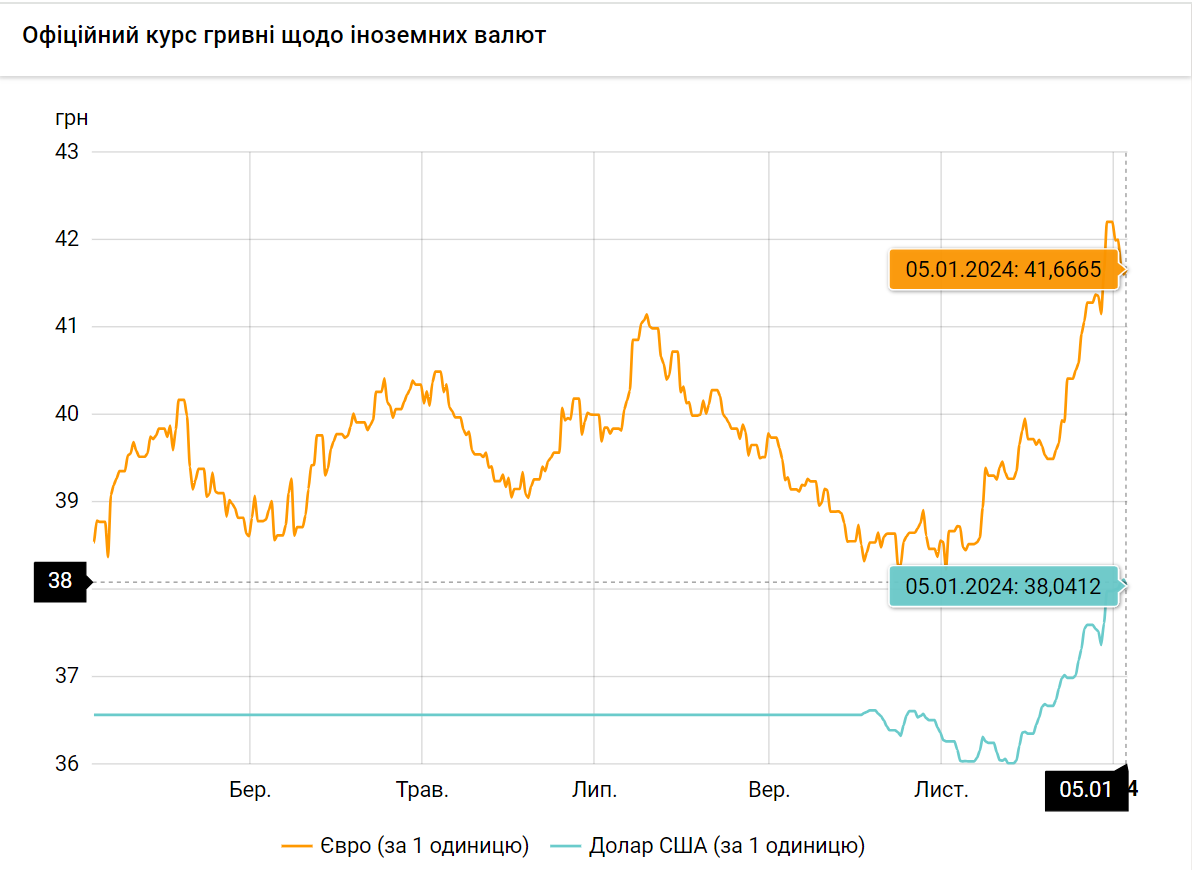

Після цього почалось падіння курсу гривні, яке тривало протягом грудня і продовжується понині.

На 5 січня 2024 року Національний банк встановив офіційний курс гривні на рівні 38,04 за долар.

Отже, падіння склало вже 2 гривні на доларі.

Які причини падіння гривні

Статистика НБУ свідчить про значне збільшення попиту на іноземну валюту в грудні – як на готівковому, так і безготівковому ринку.

Так, якщо в листопаді фізичні особи купили іноземної валюти (сумарно готівкової і безготівкової) на 622 млн доларів (в еквіваленті) більше, ніж продали, то в грудні аналогічне сальдо склало вже 1,026 млрд доларів. При цьому купівля фізособами готівкової гривні збільшилася з 1,713 млрд доларів у листопаді до 2,066 млрд у грудні. А от продавати готівкову валюту люди стали менше – 1,258 млрд доларів проти 1,339 млрд місяцем раніше.

На банківському безготівковому ринку – тенденція ще більш показова. Якщо в листопаді клієнти банків купили безготівкової валюти на 1,362 млрд доларів більше, ніж продали, то в грудні – вже на 2,147 млрд.

Отже, можна констатувати суттєве збільшення попиту на валюту в грудні. Це, безумовно, послужило фактором тиску на курс гривні.

Через це, зокрема, регулятор вимушений був посилено витрачати свої резерви. Якщо в листопаді НБУ продав на міжбанківському ринку 2,457 млрд доларів, то в грудні – вже 3,559 млрд.

Але ж у чому причини збільшення попиту на іноземну валюту.

Чому збільшився попит на валюту

В Національному банку на запит РБК-Україна пояснили, що динаміка обмінного курсу відображає зміну ситуації на валютному ринку – гривня зміцнюється за покращення балансу між попитом та пропозицією, і послаблюється за протилежної ситуації.

“Наприкінці року попит на валюту збільшився, у тому числі внаслідок дії сезонного чинника – потреба у валюті підвищується, зокрема, через зростання бюджетних виплат”, – пояснили в НБУ.

Також збільшення попиту наприкінці року зумовлювалося психологічним чинником, зокрема через вплив новин про відтермінування надання міжнародної допомоги в умовах продовження активних бойових дій.

“Завдяки пристосуванню валютного ринку до режиму керованої гнучкості курсу Національний банк поступово збільшує курсові коливання. Водночас завдяки сформованим передумовам такі коливання не є загрозливими”, – запевняють в НБУ, додаючи, що ці коливання наразі лишаються суттєво меншими порівняно з плаваючим курсоутворенням, яке діяло в Україні до 24 лютого 2022 року.

Опитані РБК-Україна учасники інвестиційно-банківського ринку погоджуються з оцінками регулятора. Серед основних факторів, які спровокували збільшення попиту на іноземну валюту, вони називають традиційне збільшення витрат державного бюджета в грудні та негативні очікування ринку на тлі затримки фінансової допомоги Україні від зовнішніх партнерів – США та ЄС.

Серед таких факторів керівник служби продажу казначейських продуктів АТ «БАНК АВАНГАРД» Юрій Крохмаль називає, зокрема, й підвищення імпортних закупівель товарів напередодні Нового року, а також збільшення попиту на енергоносії.

На думку співрозмовника РБК-Україна, високий попит на валюту зберігатиметься щонайменше до середини січня, після чого можливе коригування курсу в бік зниження. Але – за умови, що питання подальшої бюджетної підтримки України з боку західних партнерів буде вирішене позитивно.

Директор департаменту казначейських операцій Банку інвестицій та заощаджень Максим Думанський не виключає, що НБУ свідомо пішов на незначну девальвацію гривні заради зменшення дефіциту державного бюджету.

Швидше за все, додає фінансовий аналітик Андрій Шевчишин, старту девальвації передувало певне консенсусне рішення між НБУ та Міністерством фінансів щодо необхідності “допомоги” в питанні наповнення бюджету. Тож НБУ потроху почав гальмувати валютні інтервенції.

Традиційне грудневе підвищення попиту на валюту і, відповідно, збільшення тиску на курс гривні, лише додало регулятору впевненості в правильності своїх дій.

А після того, як стало зрозуміло, що закордонної фінансової допомоги найближчим часом не буде, – альтернативи девальвації вже просто не було. Інакше б НБУ довелося “спалити” неприпустимо велику частку своїх резервів.

Ослаблення гривні, безумовно, матиме помірний позитивний вплив на наповнення державного бюджету, зокрема через зростання доходів від податків, митних платежів з імпорту, конвертації валютних надходжень експортерів, тощо.

Саме потребою збільшення доходів держбюджету пояснює девальвацію гривні заступник директора з торгівлі цінними паперами інвесткомпанії Dragon Capital Сергій Фурса. На його думку, це є основною причиною.

“Бюджетні витрати в кінці року перевищили очікування. Напевно, долучилось до цього і Міноборони. Це тиснуло на гривню. Саме тому НБУ не дуже заважав ослабленню гривні, бо розуміє, що для Мінфіна це корисно – конвертувати валютні залишки за кращим курсом”, – пояснює співрозмовник РБК-Україна.

Що буде з гривнею далі

В Національному банку запевняють: збереження курсової стійкості залишається незмінним пріоритетним завданням НБУ.

“З огляду на те, що НБУ покриватиме структурний дефіцит валюти на ринку, курс гривні і надалі може рухатися в обидва боки: як послаблюватися, так і зміцнюватися. Це залежатиме від ситуації на ринку, а саме від того, зростатиме чистий попит на валюту, чи зменшуватиметься”, – пояснюють в НБУ.

Там запевняють, що мають достатній набір інструментів для збереження стійкості безготівкового і готівкового сегментів валютного ринку.

Учасники інвестиційно-банківського ринку очікують, що надходження в Україну міжнародної фінансової допомоги стабілізує ситуацію на валютному ринку. Наразі ж курс коливатиметься навколо позначки 38 гривень за долар.

* – в тексті використано діаграми з вебсайту Національного банку України

Джерело: РБК-Україна